Что двигает вверх цены на лом в мае – июне 2006?

[20 июня 2006] @ SteelWay Limited Company

Начиная с первой декады мая начавшееся было падение цен на лом сменилось неожиданно бурным ростом – еще недавно разговор о ценах 4700 – 4900 руб. за тонну 3А сменился запросом на 5800 и не ниже. Что же случилось с рынком за прошедшие 1,5 месяца?

Аналитики и трейдеры-практики выдвинули сразу несколько версий, но серьезно стоит подумать лишь о трех из них, а именно:

- Рост цен на лом в Турции и влияние экспортеров на внутренний рынок

- Обострение конкуренции за «свободные» объемы лома в Уральском регионе

- Влияние новых проектов электросталеплавильных производств по сравнению с прошлыми периодами

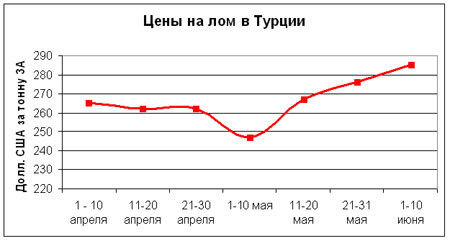

Начнем с вопроса роста экспортных цен. Для участников рынка, следящих за экспортом, не будет новостью факт роста цен в Турции, но многие задаются двумя вопросами: почему они растут и как долго продлится период роста цен?

Позволим себе немного поразмышлять над причинами роста цен. Из года в год турки применяли весьма незамысловатую тактику торговли ломом с Россией, деля турецкий рынок лома на три неравные части: собственно внутренние поставки лома, составляющие не более 10 - 15% потребностей местной металлургии в сырье, поставки лома из США и Европы крупными партиями, т.н. рынок deep sea, и поставки мелкими партиями из стран экс-СССР и Причерноморья. Самым дорогим ломом традиционно был лом из США и Европы, далее шел российский и турецкий лом. Разница в цене между западным и российским ломом эквивалентного качества составляла от 5 до 20 долл. США на тонну. Такая дискриминация была возможна как из-за солидарных действий турецких потребителей, так и из-за обилия мелких партий лома от большого количества конкурирующих между собой поставщиков. Крупные международные трейдеры в отличие от российских, имеют больше информации о ситуации на рынке, что позволяет им более жестко отстаивать свои интересы. Таким образом, дорогой западный лом «разбавлялся» у локальных потребителей дешевым российским и украинским. Дефицит информации о турецком рынке не позволял российским поставщикам увеличить свои доходы от экспорта и так продолжалось с середины 90-х до недавнего времени.

С 2005 года ситуация стала меняться – российские экспортеры столкнулись с ростом цен на внутреннем рынке и с падением маржинальной прибыли. Позиция экспортеров стала более жесткой по отношению к потребителям и вопрос ценовой дискриминации российского лома и роста маржинальной прибыли вновь встал на повестку дня. Теперь предложения российских поставщиков, особенно из региона Балтийского моря, сравнились с офертами западных поставщиков.

Под влиянием растущих цен на внутреннем и мировом рынке, турецкие заводы вынуждены принимать условия поставщиков, хотя просматриваются уже первые тревожные для ломовиков симптомы – рост цен на арматуру на внутреннем турецком рынке прекратился и отдельные региональные производители начали снижать цены. Словом, есть вероятность того, что пик цен на лом в Турции может быть пройден, хотя есть и мнение, что контракты по текущим ценам заключаются в основном крупными экспортно-ориентированными предприятиями с целью поставок готовой продукции на рынки США и Северной Африки. Для более мелких производителей внутреннего рынка текущий уровень цен на лом уже достаточно тяжел.

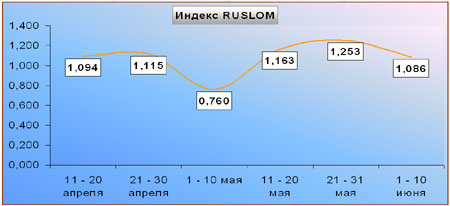

Вернемся к ситуации на внутреннем рынке: что здесь происходит? Многие аналитики столкнулись с интересным феноменом: впервые уральские цены на лом превысили цены Европейской части России. Основным катализатором роста цен выступил Магнитогорский металлургический комбинат. Рост «аппетитов» завода связан с вводом в строй новых электросталеплавильных цехов, которым требуется качественное сырье. Электросталеплавильные производства «Макси-Групп» также «подлили масла в огонь»: конкуренция за объемы транзитного лома с экспортерами привела к скачку цен, превысивших уровень Европейской части. Но рост цен не привел к увеличению предложения лома, напротив отгрузки немного снизились: «Индекс Ruslom» продолжал падать, невзирая на солидный ценовой скачок, отраженный в «Индексе цен Ruslom».

Почему же предложение лома не увеличилось? Ответ лежит в устоявшемся мнении ведущих игроков рынка – сезонное ожидание весенне-летнего падения цен привело к нежеланию поднимать закупочные цены на площадках для первичных ломосдатчиков, в результате чего запасы лома у многих оказались незначительными. Многие аффилированные с металлургами структуры начали подъем цен на площадках, что поставило независимых трейдеров в чрезвычайно конкурентную ситуацию – они вынуждены тоже повышать цены и, чтобы снизить риск, вести отгрузку лома «с колес». Такое неустойчивое положение приводит как к необоснованному росту цен со стороны металлургов, так и к дефициту объемов лома, невзирая на рост цен. В результате проигрывают все – конкуренция за свободные объемы приводит к невиданному ранее явлению, а именно к конкуренции уральских металлургов за лом из приволжских регионов, чего ранее практически не наблюдалось.

Итак, по мнению многих ведущих участников рынка, наступает пик закупочных цен. Что может привести к их падению? Как и во многих случаях ранее, обвал внешнего рынка может привести к пересмотру внутренних цен в Европейской части, но остается еще и неудовлетворенный спрос со стороны Уральского региона. Как он повлияет на цену, покажет время.

Следите за рынком вместе с RUSLOM.RU !