Переломный год (Оценка ситуации на украинском рынке лома черных металлов в 2005 году)

[10 мая 2006] @ Вениамин Крамер

Журнал "Металл"(Украина), №4, 2006.

[email protected]

События, происходившие на рынке лома черных металлов в прошлом году, показали необходимость изменений правил игры на нем. И речь здесь идет, прежде всего, о периодических обострениях взаимоотношений как между поставщиками и потребителями лома, так и между самими игроками данного рынка. Нуждается в совершенствовании и соответствующая нормативная база.

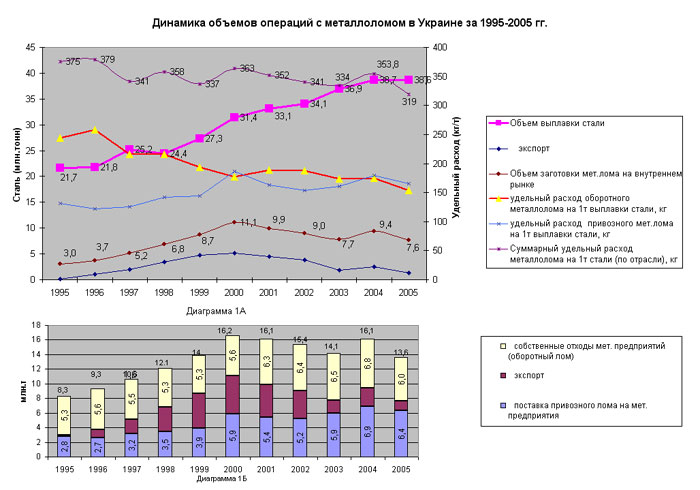

В 2005г. объем заготовки ломов черных металлов в стране сократился на 18,7% – до 7,634 млн.т. Такой темп падения ломозаготовки стал рекордным за последние 10 лет. В то же время объем закупок лома метпредприятиями снизился на 8,2%. – до 6,37 млн.т. Этот показатель – на втором месте после рекордного показателя 2004г. – 6,94 млн.т. Основной же удар в части падения объемов операций с м/ломом приняли на себя его экспортеры – экспорт упал почти в 2 раза – до 1,264 млн.т.

При этом объем производства чугуна снизился на 0,9% (в 2004г. – рост на 5,2% по отношению к 2003г.), стали – уменьшился на 0,2% (+4,9%). По оперативным оценкам, чистый доход метпредприятий по итогам 2005г. составил 71,13 млрд.грн., а чистая прибыль – 4,486 млрд.грн. Средняя рентабельность металлургических предприятий составила 11,8%. Объем экспорта черных металлов сократился на 9,2%, в т.ч. проката – на 4,1% (до 25, 482 млн.т), а объем импорта черных металлов вырос на 41,4%, в т.ч. проката – почти вдвое – до 1,477 млн.т. Видимое внутреннее потребление проката за год возросло на 33% – до 8,342 млн.т.

I. Внутренняя проблематика

Острота ряда проблем во взаимоотношениях отечественных поставщиков и потребителей металлолома (несоблюдение своевременности расчетов и условий прозрачной приемки в соответствии с действующими стандартами и нормами) может быть снята за счет консолидации всех субъектов металлоломного рынка (как за счет укрупнения ломного бизнеса, так и путем вовлечения металлоломных компаний «под крыло» металлургического бизнеса).

Но этим дело не ограничится. По мере роста цен на энергоносители и, возможно, ряд других видов сырья металлургическое лобби будет и далее «закручивать гайки» экспорту металлолома из Украины. Первый такой шаг уже был озвучен. Так, Кабинет Министров рассматривает возможность выведения металлолома из режима свободной торговли с Молдовой (иными словами – применения пошлины на экспорт лома в эту страну, действующей уже несколько лет при поставках лома в других направлениях). Это может повернуть существенную часть экспорта украинского металлолома от Молдовы к отечественному потребителю.

Одновременно металлургическое лобби будет пытаться прикрыть и так небольшой экспортный поток лома в страны дальнего зарубежья, используя свои возможности и в Верховной Раде, и в Кабмине.

Представляется, что и ГНАУ будет продолжать торпедировать экспорт металлолома путем невозврата НДС, а парламентское металлургическое лобби параллельно будет пытаться не допустить освобождения всех операций с ломом от данного налога.

Нельзя исключить и принятие парламентом некоторых дополнительных условий в части ужесточения лицензионных условий на право предпринимательства с металлоломом.

На ближайшие годы уже не просматривается возможность поэтапного снижения экспортной пошлины на лом. Судя по заявлениям ряда высоких украинских чиновников, Всемирная торговая организация не будет требовать немедленного разрешения этой проблемы. По-видимому, ВТО и ЕС согласились на пятилетний срок пролонгации поэтапного решения данного вопроса.

Внешняя угроза

К 2010г. изменится мировая структура выплавки стали. Так, по данным «Руслома», сегодня 63% стали в мире выплавляется конвертерами, 34% – в электродуговых печах, а 3% – в мартенах. Но, как ожидается, уже через пять лет вся сталь в мире будет производиться только конвертерами (65%) и электропечами (35%). При этом общемировая выплавка стали достигнет 1300-1350 млн.т/год.

Соответственно, уровень потребления лома в мире может увеличиться до 520-550 млн.т (сегодня – 430 млн.т), а объем мировой торговли ломом – до 120-130 млн.т (сегодня – 85 млн.т). Причем рост экспортных цен на лом не будет столь стремительным, как это происходило в 2004-2005гг. Ожидается, что эти цены возрастут до уровня $250-280, при этом существенная часть мировой торговли ломом может перейти на форвардные контракты. За 1995-2005гг. экспорт металлолома в мире возрос c 51,8 до 84,8 млн.т, а средний уровень цен – c $70-75 до $180-210 за тонну габаритного кускового лома.

На мировом рынке металлолома, как и ранее, погоду будут определять ведущие импортеры: Турция (ожидаемый объем закупок в 2006г. – 12,9 млн.т), Китай (10,4 млн.т), Южная Корея (8,3 млн.т), ряд стран ЕС (10,9 млн.т), Индия (6,8 млн.т).

Впрочем, по прогнозу британской компании MEPS, с годами доля стали, выплавляемой в мире из металлолома, будет сокращаться и к 2008г. составит 32% (33-34% в 2002-2003гг.). С повышением эффективности металлургической и металлообрабатывающей индустрии будет сокращаться доля оборотного лома. А общемировой уровень утилизации лома из источников металла, произведенного 8-30 лет назад, по оценке WSD (США), уже сейчас достиг 85%.

Поэтому проблема возможного дефицита металлолома в мире в перспективе будет решаться за счет введения новых железорудных мощностей и новых источников добычи коксующегося угля, а также наращивания объемов производства DRI (прямо восстановленного железа) до 80 млн.т к 2010г. (в 2004г. – 52 млн.т).

По оценке WSD, к 2010г. мощности по выплавке стали в КНР превысят ожидаемый на тот момент внутренний спрос на 63 млн.т. Соответственно, Китай может «выбросить» на мировой рынок большой объем металлопроката. Быстрыми темпами растет сталеплавильное производство и в Индии.

В целом, по оценке лондонского ISSB, к 2010г. излишек мирового производства стали удвоится и составит 250 млн.т, что приведет к банкротству ряда металлургических предприятий. Общемировой спрос на сталь будет ежегодно расти в среднем на 3,9%, достигнув к 2010г. отметки 1,2 млрд.т, потенциал мировых сталеплавильных мощностей составит 1,6 млрд.т при реальном производстве 1,36 млрд.т стали. Кстати, по оценке MEPS, в 2006г. в мире будет выплавлено 1,175 млрд.т стали (против 1,129 млрд.т в 2005г.).

Как в этой ситуации с учетом роста цен на энергоносители будут чувствовать себя действующие сейчас металлургические предприятия Украины? Какая судьба ожидает ныне разворачиваемые в стране проекты по строительству ряда новых электросталеплавильных предприятий?

От решения этих вопросов будет зависеть и развитие ситуации на рынке металлолома Украины.

Динамика операций на украинском рынке металлолома за 2004-2005 гг., тыс.т

Динамика изменений объемов закупок металлолома, производства чугуна и стали на металлургических предприятиях Украины за 2003-2005 гг.*

Вопрос о собственности на производственные площадки и оборудование стал камнем преткновения между двумя группами субъектов отечественного рынка лома: одни ратуют за свободу оптовой торговли ломом черных металлов, другие – за предоставление права работать на этом рынке лишь собственникам площадок и специализированного оборудования.

II. По ранжиру

О структуризации субъектов рынка лома черных металлов

По оперативной оценке Минпромполитики, к концу 2005г. количество субъектов предпринимательства, имеющих лицензии на операции с ломом черных металлов, достигло 1670 (в 2004г. таких лицензиатов было немногим более 1500, в 2003г. – примерно 1560, в 2002г. – более 1720). Деятельность с ломом осуществлялась на 3205 пунктах (2004г. – 3115, 2003г. – 3239, 2002г. – 3634).

В 2005г. Минпромполитики выдало 621 лицензию на право ведения операций с ломом черных металлов (в 2004г. – 593, 2003г. – 513, в 2002г. – 1854).

Нормативный срок действия лицензии – 5 лет.

К середине 2005г. удельный вес специализированных предприятий, зарегистрировавших:

- по 1 приемному пункту, составлял 76% от суммарной численности лицензиатов;

- по 2 приемных пункта – 11%;

- от 3 до 5 пунктов – 8%;

- от 6 до 10 пунктов – 3%;

- свыше 10 пунктов – 2%.

(Приведенные данные не учитывают предприятия, имевшие лицензии на металлургическую переработку лома.)

У 36% лицензиатов площадь приемных пунктов не превышала 1000 м2, у 32% составляла от 1 до 2 тыс.м2, у 9% – от 2 до 3 тыс.м2, у 6% – от 3 до 5 тыс.м2, у 7% – от 5 до10 тыс.м2. И у 1% специализированных предприятий площадь приемных пунктов составляла 100 тыс.м2.

Небезынтересны данные о градации лицензиатов по наличию специализированного оборудования. Лишь у 2,4% предприятий (от общего числа лицензиатов) имелись в собственности железнодорожные весы (у 2,4% данное оборудование использовалось на правах аренды); у 15% фирм в собственности находились стационарные краны (46% – арендованы), примерно такими же пропорциями характеризуются владельцы и арендаторы автокранов. Свыше 85% лицензиатов имели в собственности резаки, 21% – механические ножницы, 16% – прессы. И, наконец, лишь 4,3% специализированных предприятий одновременно имели в собственности стационарные весы, кран и пресс.

Приведенные цифры свидетельствуют о том, что, во-первых, реальное число действующих компаний существенно меньше общей численности лицензиатов. Во-вторых, определенная часть лицензиатов занимается большей частью торговыми операциями с ломом, а для получения лицензии оформляет обязательный документарный минимум, преимущественно на основе взятых в аренду соответствующих площадей и оборудования, (напомним, что действующее законодательство не предусматривает безлицензионную оптово-торговую деятельность с металлоломом).

Вопрос о собственности на производственные площадки и оборудование стал камнем преткновения между двумя группами субъектов отечественного рынка лома: одни ратуют за свободу оптовой торговли ломом черных металлов, другие – за предоставление права работать на этом рынке лишь собственникам площадок и специализированного оборудования. (Понятно, что введение данной нормы в действующее законодательство сократит численность лицензиатов в разы, что объективно имеет как свои плюсы, так и минусы.)

Итак, к концу 2005г. численность лицензиатов достигла 1670. Но, по оперативным данным, лишь около 480 компаний непосредственно поставляли лом на отечественные метпредприятия, а 90 компаний – экспортировали лом за рубеж.

Учитывая, что по неписанным корпоративным правилам игры на отечественном рынке лома право на его экспорт предоставляется лишь при условии поставок определенного объема внутреннему потребителю, да еще и по остаточному принципу, можно предположить, что численность реально действовавших металлоломных компаний к концу 2005г. не превышала 650-700 (или до 45% от количества лицензиатов). И очевидно, что многие действующие игроки имеют в запасе в среднем по нескольку зарегистрированных в законном порядке металлоломных фирм – на всякий случай.

При этом на долю большинства операторов рынка приходится лишь малая толика реальных поставок. Так, из 480 (или немногим более) поставщиков лома на метпредприятия на долю 98 фирм приходилось более 63% поставленной продукции, в т.ч. только одна компания поставила 6,4% всего лома, закупленного отечественными металлургами, – свыше 400 тыс.т. На долю 2 фирм приходится 8,1% (поставивших по 200-400 тыс.т каждая), 5 фирм – 11% (от 100 до 200 тыс.т), 11 фирм – 11,5% (от 50 до 100 тыс.т), 38 фирм – 18,4% (20-50 тыс.т), 37 фирм – 7,8% (10 – 20 тыс.т). Еще 152 поставщика отгрузили на метпредприятия от 1 до 10 тыс.т каждый.

Следовательно, объем операций остальных примерно 380 компаний не превышает в среднем нескольких вагонных партий лома в месяц.

Схожая картина наблюдается и в случае ранжирования экспортеров лома. По оперативным данным, в 2005г. экспортом лома занималась 91 компания (в 2004г. – 92, в 2001г. – 147, а еще ранее – в отдельные годы – численность экспортеров доходила до 200).

При этом 3 фирмы в минувшем году отгрузили более 100 тыс.т каждая, а удельный вес этих поставок в сумме составил почти 25% от общего объема экспорта лома из Украины в 2005г. 15 фирм экспортировали от 20 до 100 тыс.т каждая, что составило 46% всех экспортных поставок. Таким образом, на долю 18 компаний приходился 71% всего экспорта.

Отметим, что в минувшем году 22 фирмы отгрузили до 1 тыс.т лома каждая (в 2004г. – 4 фирмы; в 2003г. – 7 фирм; в 2002г. – 15; в 2001г. – 17). Это, по-видимому, косвенно свидетельствует о росте количества экспортеров лома легированных марок стали, всплеск роста объемов экспорта которого отмечен в 2005г.

И, наконец, еще об одном факторе структуризации отечественного рынка лома – тенденции укрупнения его участников. В прошлом году крупнейшим игроком рынка стала группа компаний, аффилированных с «Киеввторметом» (данные «Инвестиционной газеты»). Объем операций этой группы с ломом, вероятно, достигает 1 млн.т в год, а на 2006г. предполагается наращивание мощностей по сбору и переработке лома до 1,5-1,8 млн.т.

Объемы операций с ломом у других групп и отдельных компаний – в несколько раз меньше. К ним относят группу компаний, аффилированных с «Харьковвторметом» (принадлежащую российской группе «МАИР»), а также такие предприятия, как донецкие «Прометей» и «Керамет», Днепропетровский «Втормет» и ряд др.

Процессы укрупнения участников рынка продолжаются, к чему его игроков подталкивает необходимость выживания в условиях роста интереса к этому виду предпринимательства как со стороны многих метпредприятий (в плане развития и укрепления собственной сети ломозаготовки), так и некоторых «акул бизнеса» из других сфер.

Существенным фактором, обуславливающим реальное сокращение ломообразования в Украине, является несовершенство действующей законодательной базы в части норм амортизации оборудования, конструкций и сооружений, что вынуждает предприятия содержать на балансе технологически непригодные мощности до полного исхода срока их амортизации.

III. Лом есть

О ситуации на внутреннем рынке лома черных металлов

В 2005г. в Украине было заготовлено немногим более 7,364 млн.т лома, что стало минимальным показателем за последние восемь лет.

Уровень закупок металлолома отечественными метпредприятиями снизился по сравнению с 2004г. на 8,2% – до 6,37млн.т. Объем собственного ломообразования в самой отрасли черной металлургии составил примерно 6 млн.т. При этом объем выплавки стали отечественными металлургами за год снизился незначительно – на 0,2%, производства чугуна – на 0,9%.

Согласно расчетному балансу потребления металлолома в 2005г., утвержденному Минпромполитики, намечались следующие годовые показатели:

- выплавка стали – 40,37 млн.т (факт 2004г. – 38,72 млн.т);

- заготовка металлолома – 9,35 млн.т (9,35 млн.т), в т.ч. внутреннее потребление металлолома – 7,09 млн.т (6,86 млн.т).

Объем образования оборотного лома предполагался в размере 6,96 млн.т.

Соответственно, удельные показатели потребления лома на выплавку 1 т стали планировались: всего – 344,8 кг, в т.ч. привозного лома – 178,9 кг (факт 2004г. – 179,2 кг), а оборотного – 165,9 кг (174,6 кг).

Необходимо отметить постоянную тенденцию планирования снижения показателя удельного потребления оборотного лома для метпредприятий при одновременном росте потребления привозного лома на 1 т выплавки стали:

- на 2004г. был намечен удельный расход привозного лома 164,7 кг (факт 2003г. – 160,4 кг);

- на 2003г. – 170 кг привозного лома (факт 2002г.– 153,1 кг), а оборотного лома – 181,9 (187,4 кг);

- на 2002г. – 170,5 кг привозного лома (факт 2001г. – 162,5 кг) и 188,7 кг оборотного лома (факт 2001г. – 189,4 кг);

- на 2001г. – 188,4 кг привозного лома (факт 2000г. – 186 кг) и 172,5 кг оборотного (факт 2000г. – 176,9 кг) и т.д.

При этом предложения самих метпредприятий регулярно превышали показатели, утвержденные затем отраслевым Министерством.

О потерях поставщиков лома

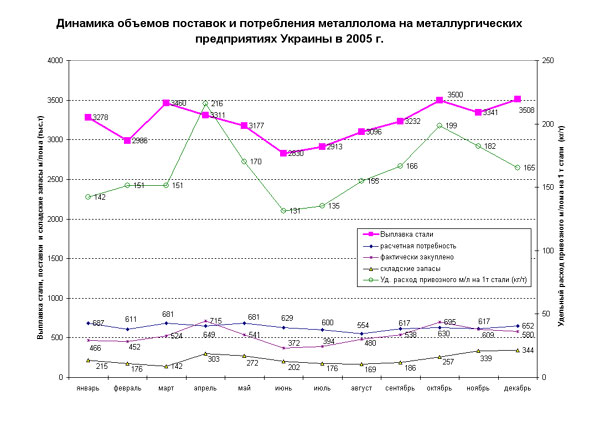

Ежемесячные объемы закупок лома метпредприятиями и складские его запасы в течение года изменялись адекватно ценовой политике самих потребителей (с соответствующим временным планом), а также в соответствии с их традициями приемки и расчетов за полученное сырье. Как и в прежние годы, ситуация с поставками лома металлургам была обусловлена объективными и субъективными факторами.

Группа объективных факторов:

- влияние переменчивой в течение 2005г. конъюнктуры мировых рынков проката и лома;

- довольно высокие уровни складских запасов;

- большая открытость финансового состояния у металлургов вследствие частичной детенизации результатов их деятельности в минувшем году;

- меры тарифного, нетарифного и административного характера по сдерживанию экспорта лома из Украины.

- сохранение пренебрежительного отношения металлургов к интересам поставщиков лома, несвоевременность расчетов за лом;

- практика односторонней приемки и при этом – уценки лома;

- односторонняя корректировка закупочных цен с уведомительным порядком введения новой цены (часто за день-два «до того»).

Итак, при динамике закупочных цен в течение января-апреля 2005г. от 890-930 грн./т до 1010-1040 грн./т с НДС и железнодорожным тарифом объем поставок лома металлургам возрос с 465 тыс.т (в январе) до 715 тыс.т (в апреле). При этом объемы складских запасов лома сохранялись на высоком уровне. Падение закупочных цен в течение мая-июня прошлого года до 760-790 грн./т обусловило падение объемов поставок лома до 380-390 тыс.т в июне-июле. И, наоборот, последовавший затем в июле-сентябре рост закупочных цен до 1000-1030 грн./т адекватно отразился на росте ежемесячных объемов поставок лома – до 695 тыс. т. (в октябре) и соответствующем попополнении лома на складах метпредприятий. Опять же понижение цен закупок к концу года до 890-960 грн./т. привело к снижению объемов поставок до 587 тыс.т (в декабре).

Здесь очень важно подчеркнуть – ежемесячные объемы экспорта лома в течение всего 2005г. были беспрецедентно низки и объективно не составляли конкуренции для поставок отечественным потребителям.

С целью нормализации ценовой политики металлургов при закупках лома Украинская ассоциация вторичных металлов (УА Втормет) предложила механизм ежемесячного обсуждения ценовых ориентиров с представителями металлургических предприятий на балансовых совещаниях в Днепропетровске. Такой механизм был введен в октябре-ноябре 2005г. и предусматривал ценовой ориентир на последующий месяц в закупках лома с введением спустя 1-2 недели после даты совещания. К сожалению, приходится констатировать, что сами же металлурги практически регулярно пренебрегают этими ориентирами. А это, в свою очередь, существенно бьет по карману многих поставщиков лома, уже вложивших в основном свои (в т.ч. и заемные) средства (на заготовку и/или закупку), исходя из ранее согласованных ценовых параметров.

Сохраняется и практика перманентного накопления долговых обязательств металлургов за уже полученный лом. Так, к середине II кв. 2005г. в целом по отрасли сумма просроченных платежей превышала 120 млн.грн. Схожая картина повторилась и в III кв. прошлого года и, в определенной степени, сохранялась в IV кв. По этому поводу УА Втормет неоднократно обращалась к руководителям метпредприятий, в Минпромполитики. Но, к сожалению, соблюдение контрактных сроков расчетов за лом пока еще не стало повсеместной традицией...

По-прежнему, не стихает острота проблемы краж лома во время его железнодорожных перевозок. Весьма приближенный расчет показывает, что ориентировочный объем хищений лома в 2005г. составлял не менее 50 тыс.т, а оценочный размер убытков грузоотправителей при этом – 45 млн.грн.

Не менее злободневной остается и проблема одностороннего занижения метпредприятиями веса лома при его приемке, когда практически автоматически снижается масса партии (вагонной, на автомашине) на 3% и более, ссылаясь на его засоренность. Такие действия прямо противоречат ДСТУ 4121-2002, допускающему возможность наличия безвредных примесей, как минимум, до 1,5%.

Исходя из общего объема закупок металлургами 6,37 млн.т лома в 2005г. прямой ущерб поставщиков лома составляет примерно 43 млн.грн.

К этому надо добавить потери грузоотправителя из-за невозврата ж/д тарифов на перевозку этих «усушенно-утрушенных» объемов лома – примерно, 2,2 млн.грн.

Добавим также и потери поставщиков лома при его взвешивании на территории метпредприятий – «как в черном ящике» (ориентировочный размер потерь – в пределах 0,5-1 т на ж/д вагоне). Даже предполагая, что эта практика присуща только отдельным заводам, оценочный объем потерь от такого одностороннего взвешивания может составлять ориентировочно 14500 т лома стоимостью 13 млн.грн.

В целом суммарный ущерб поставщиков лома от издержек приемки и задержек с расчетами металлургов за полученный лом, а также потерь при ж/д перевозках в 2005г. превысил 100 млн.грн. Этот фактор и стал одной из причин падения объема ломозаготовки в стране. Но, как отмечалось выше, менее всего при этом пострадали отечественные потребители лома – ведь объем закупок лома метпредприятиями в течение последних 10 лет неуклонно возрастал (лишь несколько споткнувшись в 2005г.). Практически же сокращение ломозаготовки ударило по его экспортерам, так как в течение 2001-2005гг. объем экспорта «рухнул» более чем в 4 раза.

Реальные причины падения ломозаготовки

Ряд украинских экспертов считает, что еще одной из причин падения заготовки лома в стране стало ухудшение конъюнктуры мировых рынков черных металлов в 2005г. по сравнению с 2004г. На это же сетуют и отечественные металлурги в качестве оправдания за срыв сроков расчетов за лом и периодическое – в одностороннем порядке – снижение закупочных цен. По мнению автора, металлурги не совсем корректны в своей аргументации. И вот почему.

В 2005г. из Украины было экспортировано 25,482 млн.т готового проката (включая полуфабрикаты), или 79,2% от произведенного количества (в 2004г. – 26,577 млн.т, или 83%). При этом среднестатистическая стоимость экспорта 1 т проката выросла на 17,5% (до $399) против аналогичного показателя 2004г. Кроме того, на 14,5% возросла и средняя стоимость экспорта 1 т труб (до $819), объем экспорта которых увеличился на 14,5% (до1729 тыс.т).

В разрезе отдельных видов проката средняя стоимость экспорта 1 т полуфабрикатов за год выросла на 12,1%; 1 т длинномерного и сортового проката – на 18,8%; 1 т г/к плоского проката – на 18,4%; 1 т х/к плоского проката – на 12,5%. Таким образом, изменения в конъюнктуре внешних рынков в целом объективно не могли помешать металлургам, как минимум, вовремя платить за лом.

Традиционно серьезным основанием сокращения ломозаготовки считается также следующее.

В связи с ежегодным вывозом из страны порядка 80% произведенной металлопродукции (проката и изделий из черных металлов), а также больших объемов лома, что происходило в течение последних 12 лет, бытует мнение, что металлофонд Украины и, соответственно, потенциал ломообразования в стране постепенно сокращается. Но, вот, в последние годы видимое внутреннее потребление металлопроката стало постоянно расти (в 2005г. этот показатель вырос на 33% – до 8,34 млн.т). Одновременно в течение последних 5 лет в 4 раза сократился объем экспорта лома (до 1,264 млн.т).

Следовательно, ситуация переломилась – металлофонд Украины, а с ним и потенциал ломообразования с начала нового тысячелетия начал восстанавливаться (по экспертным оценкам, до 60% от объема потребления стальной продукции через 15-20 лет проявляется в виде металлолома). По оценке президента четвертой в мире российской металлоломной компании МАИР (серьезно представленной и на украинском рынке) г-на Макушина: «В Украине еще осталось около 315 млн.т металлофонда. Причем половину металлофонда в ближайшие 10 лет можно спокойно вывести из оборота – это тот металл, который пойдет на списание» («Интерфакс Украина» 23 июня 2005г.). Следовательно, опасения сокращения потенциала ломообразования в Украине несколько преувеличены.

Представляется, что более существенным фактором, обуславливающим реальное сокращение ломообразования в стране, является несовершенство действующей нормативной базы в части сроков амортизации оборудования, конструкций и сооружений, что вынуждает предприятия содержать на балансе технологически непригодные и/или морально устаревшие мощности до полного исхода срока их амортизации. А ведь известно, что ежегодно металлофонд сокращается по естественным причинам (от ржавчины и т.п.), по разным оценкам, на 0,5-5%. Вывод – необходим пересмотр действующих норм, особенно в части снижения сроков списания выведенных из эксплуатации производственных мощностей.

Наконец, падение объемов заготовки лома зависит и от «держателей» источников лома. Одни придерживают свои списанные мощности в ожидании более высоких цен, глядя на ценовую динамику последних 2-3 лет. Другие, а это большей частью государственные предприятия, никак не определятся со схемами реализации своего лома.

Подытоживая, можно оценить перспективу развития внутреннего рынка лома в части потенциала ломообразования в более-менее оптимистичных тонах.

Динамика потребления лома отдельными металлургическими предприятиями в 2005 г.*

В Украине сложилась целая система мер по сдерживанию экспорта металлолома

IV. Невыездной товар

О ситуации с экспортными поставками лома черных металлов

В 2005г., по оперативным оценкам, Украина экспортировала 1264 тыс.т металлолома – почти вдвое меньше, чем в 2004г., и лишь на 17% превысив показатель 1996г. – минимальный за последние 10 лет. Причины этого сокращения большей частью внутренние, хотя в отдельные периоды минувшего года объем и направленность экспортных потоков определялись комбинацией как внешних, так и внутренних факторов.

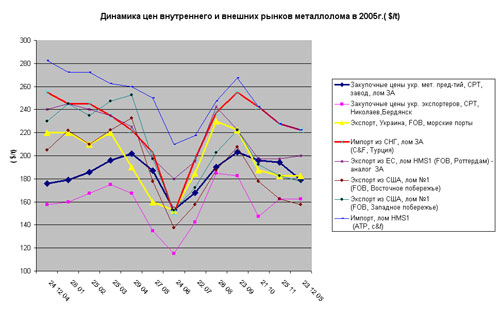

Переменчивая конъюнктура мировых рынков металлолома обусловила некоторый плавный рост мировых цен в течение I квартала, затем их бурное падение к середине года, некоторое восстановление спроса и цен в III квартале и относительно небольшое снижение и стагнацию на рынке в IV квартале 2005г.

Помимо известных причин глобального порядка, на украинский рынок постоянно и существенно влияют политика закупок металлолома турецких и молдавских импортеров.

Турецкие покупатели, как всегда, играли и продолжают довольно успешно играть в свою игру на понижение цен при импорте лома из черноморских портов. Но в минувшем году эта практика не дала им желаемых результатов – объем экспорта украинского металлолома в Турцию сократился почти на 60% по отношению к 2004г. – до 565 тыс.т, что стало минимальным показателем за последние 10 лет. При этом средняя стоимость 1 т поставленного лома за год возросла с $200 до $209 (безотносительно условий поставок).

Смена собственников Молдавского метзавода (ММЗ), а также сложная процедура регистрации экспортных контрактов в Украине привели к очередному изменению в структуре поставщиков лома на это предприятие. Так, если весной 2004г. ММЗ фактически остановил закупки от ряда украинских компаний, предоставив почти эксклюзив «Киеввтормету», то в середине 2005г. эта договоренность была упразднена. ММЗ восстановил договора с рядом украинских поставщиков, а главное – резко нарастил объем закупки лома из России (ориентировочно – в 2-3 раза за год). В итоге объем экспорта металлолома из Украины в Молдову в 2005г. сократился на 37% по сравнению с 2004г. – до 421 тыс.т. При этом средняя стоимость 1 т за год выросла с $186 до $199 (DAF).

Третьим по объемам закупок украинского лома стал Египет – объем поставок металлолома в эту страну составил 209 тыс.т – на 32% меньше, чем в 2004г., а средняя стоимость экспорта 1 т за год возросла на $13,4 – до $201,2.

В целом удельный вес экспорта металлолома из Украины в Турцию, Молдову и Египет в 2005г. составил 94,6% (в 2004г. – 94,4%).

В минувшем году украинский лом почти символически сохранил свое присутствие на рынках Италии, Македонии, Польши, Греции, Словакии и Австрии. Отдельно следует отметить факт поставок металлолома в Испанию, Германию и Голландию по средней стоимости 1 т, соответственно, $3564, $3310 и $2076. Судя по уровню цен, можно предположить, что вывозился либо лом легированных марок стали (что запрещено законом «О металлоломе»), либо нечто иное, но под кодом 7204 УКТ ВЭТ.

В Украине сложилась целая система мер по сдерживанию экспорта металлолома. Это и нормативные акты, ограничивающие доступ к предпринимательской деятельности с металлоломом. Это и тарифное регулирование экспорта (действует экспортная пошлина в 30 EUR/т). Это и меры нетарифного регулирования – многоступенчатая и материально затратная система регистрации экспортных контрактов (к тому же вплоть до конца 2005г. экспортер был вынужден каждые 2 месяца перерегистрировать контракт в Министерстве экономики, ранее там же зарегистрированный!). Это и пресловутая проблема невозврата НДС экспортерам металлолома.

Кстати, по оперативной информации, в качестве причины невозврата НДС экспортерам металлолома некоторые налоговые инстанции выдвигают тезис, что, мол, приоритетное право на возмещение этого налога имеют только производители, а, вот экспортеры лома являются всего лишь его переработчиками. При этом ссылаются на соответствующую формулировку вида деятельности в Законе «О лицензировании» и в Лицензионных условиях, где действительно употребляется только термин «переработка» металлолома.

(Такая практика напоминает аргументацию ГНАУ, бытовавшую несколько лет тому назад и вполне серьезно обуславливавшую отсутствие права на возмещение НДС тем украинским экспортерам, которые реализовывали свой товар в пределах географической территории Украины, т.е. на условиях поставки от EXW до FOB/DAF.)

У этого театра абсурда, по всей вероятности, появились достойные последователи. В начале февраля 2006г. ГНАУ в г. Киеве разослала на места письмо, которым, как представляется, предлагается установить тех субъектов предпринимательства с металлоломом, которые не имеют собственные производственные площадки, а арендуют таковые (что, впрочем, вполне допускается Законом «О металлоломе»). Далее этим же документом предлагается проведение полного контроля как производственно-финансовой деятельности лицензиатов, так и законности получения ими лицензий. Можно предположить, кроме заявленной в документе благой цели установления правонарушений, преследуются и иные задачи – невозврата НДС и сокращения числа лицензиатов.

За 2005г. в Украину было ввезено 12,5 тыс.т лома – на 500 т (или на 5,2%) больше, чем в 2004г. Среднестатистическая стоимость 1 т импортированного лома за год возросла от $108,7 до $124,5 (или на 14,4%). Учитывая тенденцию сокращения объемов ломозаготовки в стране, можно предположить, что в 2006г. интерес к импорту лома возрастет, благо, импортную пошлину отменили, а порядок ввоза лома в Украину весьма упрощен по сравнению с условиями вывоза...

Сравнительная характеристика закупочных и экспортных цен на металлолом в 2004-2005 гг, $/t

Оценка экспорта ломов черных металлов из Украины за 2004-2005гг.*

Рейтинг фирм-экспортеров металлолома в 2001-2005 гг.*

V. О состоянии нормативной базы, регулирующей операции с металлоломом

Минувший год ознаменовался рекордным числом попыток внесения изменений в ряд законов Украины, прямо или косвенно регулирующих предпринимательскую деятельность с металлоломом.

На законодательном уровне все попытки завершились в основном ничем. Так, Верховная Рада не пропустила ни законопроект о поэтапном снижении экспортных пошлин на металлолом, ни законопроект об освобождении от обложения НДС всех операций с металлоломом на таможенной территории Украины и при экспорте. (Это сняло бы проблему с возвратом НДС экспортерам металлолома, существенно сократило время и объемы оборота значительных денежных средств у всех субъектов отечественного рынка металлолома, сократило бы объем возврата НДС экспортерам металлопроката, а также – резко снизило бы коррупционный потенциал вокруг этого вопроса!)

Не пропустил парламент и законопроект о формальной отмене запрета на экспорт ломов легированных марок стали и ломов цветных металлов, которым одновременно предполагалось введение фактически запретительных ставок экспортных пошлин на упомянутые виды ломов.

Не получил поддержки в парламенте и спорный для металлоломного сообщества законопроект, обязывающий наличие у лицензиата в собственности базовых видов технологического оборудования и устанавливающий конкретный минимальный размер площади приемных пунктов. Этим же законопроектом предусматривалась и возможность ведения расчетов за лом с физическими лицами через кассы специализированных предприятий, что давно востребовано бизнесом.

В целом, к середине марта сего года в Верховной Раде было зарегистрировано 17 законопроектов, предусматривающих внесение изменений в ряд законов, регулирующих деятельность с металлоломом, (в т.ч. 11 законопроектов о внесении изменений в Закон Украины «О металлоломе»), а также 11 проектов соответствующих постановлений ВРУ. При этом первый по времени регистрации законопроект был подан еще 12.06.2002г.

Впрочем, Минэкономики и Гостаможслужба Украины, наконец-то, порадовали экспортеров лома. Так, Минэкономики своим приказом №505 от 15.12.2005г. (зарегистрированным Минюстом 10.02.2006г.) существенно ослабило условия регистрации контрактов на экспорт металлолома – упразднив плату за регистрацию, а главное – отменив доселе обязательную (но ни одним нормативным актом не предусмотренную) норму перерегистрации каждые два месяца ранее зарегистрированных контрактов.

А Гостаможслужба Украины отменила ряд своих же ведомственных документов, облегчив таможенный режим экспорта металлолома, а также отрегулировала ряд спорных вопросов, в частности:

- условия таможенного оформления экспорта металлолома в страны, экспорт в которые освобожден от уплаты экспортной пошлины;

- порядок однозначной идентификации «шихтовых слитков» из легированной стали, сортовых слитков и феррохромникеля;

- однозначное толкование понятий «транспортной партии» и других документов.

Наконец, Распоряжением КМУ от 01.07.2005г. были уравнен тариф на ж/д перевозку дробленого металлолома по всей территории Украины с тарифом на все прочие виды лома. Кроме того, с 05.04.2005г. «Укрзализныця» ввела единый ж/д тариф на перевозку металлолома по всей территории Украины (с коэффициентом 3,986) – почти в 2,5 раза снизив тем самым ставку тарифа на перевозку металлолома в порты и на экспорт.

Представляется, что с окончанием выборных баталий процессы нормотворчества вновь возобновятся. Это касается корректировки и ряда законов («О металлоломе», «Об НДС» и др.), и «Лицензионных условий...», и ставок экспортных пошлин и пр. Несомненно также и то, что усиление полномочий местных органов власти поспособствует частичному переделу внутреннего рынка металлолома и т.п. В целом спокойной жизни металлоломному бизнесу в текущем году ждать не приходится...